1. Berechnungsmöglichkeiten

2. Abfindungshöhe berechnen

3. Abfindung im Lohnbereich versteuern

4. Pflichtveranlagung bei Erhalt von Abfindungen

5. Steuergestaltungsmöglichkeiten

6. Antrag auf tarifermäßigte Besteuerung

7. Sozialversicherungsrechtliche Beurteilung

8. Steuerbegünstigung durch Fünftelregelung

1. Vervielfältigungsregelung

2. Abfindung-Steuergestaltungsmöglichkeiten

3. ESt. auf Abfindung-berechnen

4. Abfindungsrechner-Steueroptimierung

Netto Brutto Rechner

Einkommensteuerrechner

Nettolohnrechner

Arbeitslosengeldrechner

Lohnabrechnung online

Mehrwertsteuerrechner

Stundenlohn berechnen

Lohnrechner

Lohnsteuerrechner

Minijob-Rechner

Gleitzonenrechner

Abfindungsrechner

Fünftelregelung

Steuerklassenrechner

Rentenrechner

Firmenwagenrechner

Gehaltsrechner

Rentenbesteuerung

Steuertabelle berechnen

Einkommensteuertabelle berechnen

Splittingtabelle berechnen

Lohnsteuertabelle berechnen

Abfindungsrechner

Einkommensteuer oder Lohnsteuer für 2024 auf Abfindungen berechnen. Infos zur Höhe von Abfindungen, einer steuerfreien Umwandlung sowie zu Steuersparmöglichkeiten sowie zur steuerlichen Begünstigung der Abfindung durch die Fünftelregelung.

| |

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

| |

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

Die Besteuerung von Abfindungen erfolgt gewissermaßen in zwei Stufen. So wird die Versteuerung von Abfindungen zunächst durch den Arbeitgeber berechnet, um die entsprechende Lohnsteuer einzubehalten und an das Finanzamt abzuführen. Denn bereits beim Abzug der Lohnsteuer kann es zu einer steuerlichen Begünstigung in Form der Fünftelregelung für Abfindungen kommen. Im zweiten Schritt - bei Durchführung der Steuerveranlagung durch das Finanzamt - wird dann die endgültige Einkommensteuer auf die Abfindungen ermittelt.

Verwendete Berechnungswerte 2023 und 2024

| Brutto-Netto-Berechnungswerte | 2023 | 2024 |

|---|---|---|

| RV | 18,6% | 18,6% |

| AV | 2,6% | 2,6% |

| KV | 14,6% | 14,6% |

| KV Ermäßigt | 14% | 14% |

| Durchschn. Zusatzbeitrag KV | 1,6% | 1,7% |

| PV | 3,05% ab Juli 3,4% | 3,4% |

| PV Zuschlag Kinderlose | 0,35% ab Juli 0,6% | 0,6% |

| Beitragsbem. | 59.850 Euro | 62.100 Euro |

| Beitragsbem. | 87.600 Euro | 90.600 Euro |

| Beitragsbem. | 85.200 Euro | 89.400 Euro |

| Kinderfreibetrag | 8.952 Euro | 9.312 Euro |

| AN | 1.230 Euro | 1.230 Euro |

| Grundfreibetrag | 10.908 Euro | 11.604 Euro |

Berechnungsmöglichkeiten

Auf diesen Seiten sind derzeit fünf verschiedene Abfindungsrechner verfügbar, mit welchen Sie eine Abfindung berechnen können. Folgende Vorgehensweise kann sich bei der steuerlichen Berechnung von Abfindungen anbieten:

1. Lohnsteuer auf Abfindungen berechnen

2. Einkommensteuer auf Abfindungen berechnen

3. Abfindungen steuerfrei umwandeln

4. Steuergestaltungsmöglichkeiten von Abfindungen berechnen

5. Steueroptimierung von Abfindungen

Im Rahmen der Berechnung der Einkommensteuer kann auch zusätzliches progressionspflichtiges Arbeitslosengeld berücksichtigt werden.

TOP ▲

Abfindungshöhe berechnen

Zunächst muss die Frage beantwortet werden, ob überhaupt ein Anspruch auf eine Abfindung (z.B. Sozialplan) besteht, bzw. der Arbeitgeber bereit ist, eine Abfindung zu zahlen.

Die auf Basis der sogenannten Regelabfindung ermittelte Abfindung kann dann ein erster Anhaltspunkt für die Abfindungshöhe sein.

Mit dem Abfindungshöhe-Rechner auf dieser Seite lässt sich die Höhe dieser Regelabfindung berechnen.

Die verwendete Formel lautet:

Abfindungshöhe = Bruttogehalt * Beschäftigungsjahr * Faktor

Erhaltene Einmalzahlungen werden durch den Rechner auf den Monat heruntergerechnet und anteilig dem monatlichen Bruttolohnn hinzugefügt.

Die Formel orientiert sich an § 1a KSchG (Kündigungsschutzgesetz), wo ein Faktor von 0,5 angesetzt wird. Aber auch andere Faktoren sind denkbar.

Weitere zu berücksichtigende Faktoren sind das mit der Kündigung verbundene Kostenrisiko des Arbeitgebers durch einen möglichen Kündigungsschutzprozess oder die Dringlichkeit der Kündigung aus Sicht des Arbeitgebers. Außerdem spielen die Kosten der Abfindung sowie die Kosten bei einer Lohnfortzahlung durch den Arbeitgeber eine Rolle. Für eine bessere Abschätzung werden daher die Abfindungskosten für den Arbeitgeber bei der Lohnberechnung ermittelt. Durch die geneannten und weitere Faktoren kann es zu erheblichen Abweichungen in der Höhe der möglichen Abfindung kommen.

Sprechen Sie daher zur möglichen Abfindungshöhe gegebenenfalls mit einem Rechtsanwalt.

Die Berechnungen erfolgen ohne Gewähr.

| |

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

Abfindung im Lohnbereich versteuern

Mit dem Begriff Abfindungen ist sehr oft der Abschluss eines Aufhebungsvertrags sowie die vereinbarte Zahlung einer Abfindung gemeint.

Bei der Berechnung der Lohnsteuer mit dem Abfindungsrechner auf dieser Seite wird grundsätzlich davon ausgegangen, dass es sich bei der Abfindung entsprechend §24 EStG um eine Entschädigung als Ersatz für entgangene oder entgehende Einnahmen oder für die Aufgabe oder das Nichtausüben einer Tätigkeit handelt. Eine Abfindung im Rahmen von Versorgungsbezügen wird nicht berechnet.

Um die Abfindung zu versteuern ist genau zwischen der Abfindung und den weiteren Lohnbestandteilen, wie Arbeitslohn, der Nachzahlung von Arbeitslohn oder etwa einer Urlaubsabgeltung zu unterscheiden. Es bestehen folgende Unterschiede:

- normal zu besteuernder Arbeitslohn (sozialversicherungspflichtig)

- steuerbegünstigte Entschädigungen (sozialversicherungsfrei)

- steuerbegünstigte Leistungen für eine mehrjährige Tätigkeit (sozialversicherungspflichtig)

Im Abfindungsrechner für die Lohnsteuer kann daher neben der Abfindungssumme zusätzlich der reguläre Bruttolohn (im Auszahlungsmonat) eingetragen werden. Bei der Berechnung wird davon ausgegangen, dass die Abfindung sozialversicherungsfrei ist, etwa weil die Abfindung den Wegfall zukünftiger Verdienstmöglichkeiten aufgrund des Arbeitsplatzverlustes ausgleichen soll. Für die Berechnung der SV-Beiträge auf den regulären Arbeitslohn wird von einer sozialversicherungspflichtigen Beschäftigung mit einem KV-Durchschnittszusatzbeitrag (2024: 1,7%) ausgegangen.

Um die Abfindung zu berechnen, ist neben der zusätzlichen Abfindung auch der voraussichtliche Jahreslohn ohne die Abfindung einzugeben. Gemäß der Lohnsteuerrichtlinien zu § 39b EStG ist der voraussichtliche Jahresarbeitslohn bei sonstigen Bezügen hierbei auf Basis der Angaben des Arbeitnehmers zu bestimmen. Liegen keine Angaben durch den Arbeitgeber vor, ist der bisher gewährte Arbeitslohn auf einen Jahresbetrag hochzurechnen. Dieser Hochrechnung bedarf es allerdings nicht, wenn mit einem weiteren Zufließen von Arbeitslohn im Kalenderjahr etwa wegen Alters oder Erwerbsunfähigkeit nicht zu rechnen ist.

Um die Abfindungsversteuerung zu verdeutlichen, werden die Höhe der Nettoabfindung sowie die Steuern auf die Abfindung nach Tarifermäßigung durch die Fünftelregelung angezeigt. Zusätzlich werden die Steuern auf alle Lohnbestandsteile sowie die Arbeitgeberkosten berechnet. Für die Richtigkeit der Ergebnisse der Abfindungsrechner auf diesen Seiten wird keine Gewähr übernommen. Die Frage, wann eine Abfindung steuerlich begünstigt ist, kann ein Steuerexperte beantworten.

Beispiel: Ein Arbeitnehmer hat Steuerklasse 4, zahlt Kirchensteuer (9%) und erhält ein Bruttogehalt von 4.500 Euro monatlich.

Der Arbeitnehmer scheidet Ende Juni 2020 aus dem Arbeitsverhältnis aus und erhält eine Abfindung in Höhe von 30.000 Euro.

Berechnung: Da der Arbeitnehmer nach Ausscheiden aus dem Arbeitverhältnis arbeitslos ist, wird der voraussichtliche Arbeitslohn auf 27.000 Euro (6 Monate * 4.500 Euro) geschätzt.

Ergebnis: Die Lohnsteuer auf die Abfindung beträgt 8.470,00 Euro. Hinzu kommen Solidaritätszuschlag 465,85 Euro und Kirchensteuer 762,30 Euro. Es ergibt sich eine Netto-Abfindung in Höhe von 20.301,85 Euro.

Die Lohnsteuer nur auf das Monatsgehalt beträgt 829,33 Euro (Solz 45,61 Euro, KiSt 74,63 Euro).

Insgesamt betragen die Lohnsteuer 9.299,33 Euro, der Solidaritätszuschlag 511,46 Euro und die Kirchensteuer 836,93 Euro. Die SV-Werte in der Online-Berechnung beziehen sich nur auf das Bruttogehalt, da die Abfindung annahmegemäß SV-frei ist.

Hinweis: Zur Berechnung der Lohnsteuer auf die Abfindung wurde die Fünftelregelung angewendet. Der Rechenweg gestaltet sich im Lohnbereich etwas komplizierter als bei der reinen Einkommensteuerberechnung. Der Arbeitnehmer ist später verpflichtet, eine Steuererklärung abzugeben.

Interessante zusätzliche Informationen finden sich auch in R 34.4 EStR und H 34.4 EStR (Einkommensteuerrichtlinien).

Pflichtveranlagung bei Erhalt von Abfindungen

Der Arbeitnehmer ist grundsätzlich beim Erhalt einer Abfindung dazu verpflichtet, eine Steuererklärung abzugeben. Erst im Rahmen der Einkommensteuerveranlagung wird durch das Finanzamt ermittelt, wie die Abfindung tatsächlich besteuert wird. Für die Steuerfestsetzung durch das Finanzamt spielen dabei auch Faktoren außerhalb der Angestelltentätigkeit eine Rolle, welche der Arbeitgeber bei der Berechnung der Lohnsteuer eventuell noch nicht berücksichtigen kann. Durch die Veränderung dieser Faktoren gibt es oftmals auch nach Erhalt der Abfindungen noch Steuergestaltungsmöglichkeiten. Hierzu finden Sie auf dieser Unterseite einen Abfindungsrechner zur Steueroptimierung. Für die Berechnungen der Einkommensteuer finden Sie ebenfalls einen Abfindungsrechner auf dieser Seite.

Steuergestaltungsmöglichkeiten

Schauen Sie hierzu auf der Unterseite zu den Steuergestaltungsmöglichkeiten beim Erhalt einer Abfindung.

Antrag auf tarifermäßigte Besteuerung

Wenn der Arbeitgeber erkennen kann, dass der steuerpflichtige Teil einer Abfindung mit dem übrigen Arbeitslohn zu einer Zusammenballung führt, ist er grundsätzlich zur Anwendung der Fünftelregelung bei der Besteuerung der Abfindung verpflichtet. Sind die anderen Einkünfte für eine Zusammenballung entscheidend, kann der Arbeitnehmer die tarifermäßigte Besteuerung der Abfindung beantragen, wenn er dem Arbeitgeber diese anderen Einkünfte mitteilt. Wurde die Abfindung als normaler sonstiger Bezug ohne Tarifermäßigung besteuert, wird dieses in der Lohnsteuerbescheinigung vermerkt. Der Arbeitnehmer kann dann nachträglich im Veranlagungsverfahren die Tarifermäßigung beantragen.

Sozialversicherungsrechtliche Beurteilung

Nach einem Urteil des Bundessozialgerichts stellen Entlassungsabfindungen, welche als Entschädigung für zukünftige Verdienstmöglichkeiten gezahlt werden, sozialversicherungsrechtlich kein Arbeitsentgelt dar. Aus diesem Grund entsteht für diese Art von Abfindungen keine Beitragspflicht in den gesetzlichen Sozialversicherungen. Auch aus diesem Grund ist daher zwischen der beitragspflichtigen Nachzahlung von Arbeitslohn oder einer Urlaubsabgeltung und der Abfindung zu unterscheiden.

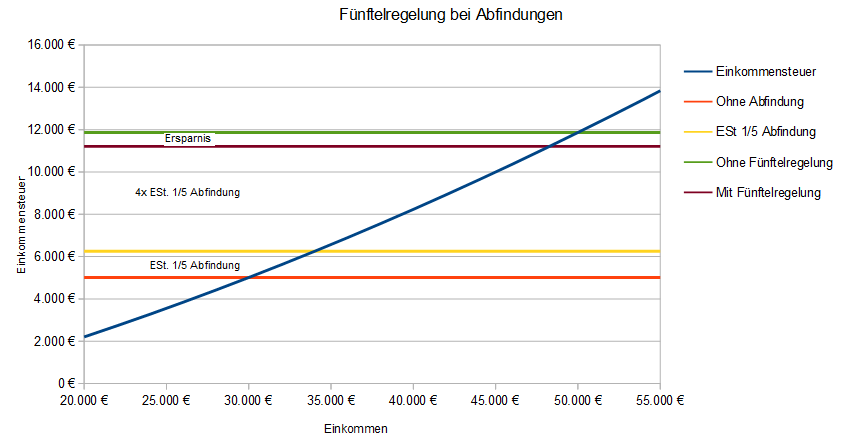

Steuerbegünstigung durch Fünftelregelung

Unter bestimmten Voraussetzungen sind Abfindungen durch die so genannte Fünftelregelung begünstigt. Die Anwendung der Fünftelregelung kommt zum Beispiel für eine Entlassungsentschädigung, eine Karenzentschädigung oder eine Entschädigung wegen Wettbewerbsverbot in Betracht. Die gesetzliche Vorschrift für die Fünftelregelung findet sich in § 34 EStG. Durch diese Steuervergünstigung soll der durch die Zusammenballung der Einkünfte nachteilige Progressionseffekt bei Auszahlung einer Abfindung gemildert werden. Voraussetzung für die Tarifermäßigung ist unter anderem die Zusammenballung der Einkünfte in einem Kalenderjahr. Weitere Einzelheiten zu den Voraussetzungen für die begünstigte Besteuerung bei Abfindungen finden Sie im folgenden Schreiben Entlassungsentschaedigungen.pdf.

Grundsätzlich wird für die Besteuerung der Abfindung mit der Fünftelregelung ein Fünftel der Abfindung zum verbleibenden zu versteuernden Einkommen addiert und die Einkommensteuererhöhung ermittelt. Die so ermittelte Steuerdifferenz wird dann dann mit fünf multipliziert und der Steuer des verbleibenden zu versteuernden Einkommen hinzuaddiert. Auf diese Weise soll die Steuerprogression abgeschwächt und eine entsprechende Steuerminderung erzeilt werden. In den meisten Fällen würde sich bei nich begünstigter Besteuerung der Abfindung wegen der Steuerprogression eine höhere Steuer auf die verbleibenden vier Fünftel der Abfindung ergeben.

Beispiel: Jahr 2020, Einkommen 40.000 Euro mit zusätzl. Abfindung 60.000 Euro. Die Ergebnisse im Beispiel wurden berechnet auf der Seite Fünftelregelung.info.

| Einkommen ohne Abfindung | 40.000,00 Euro |

| ESt auf Eink. ohne Abfindung | 8.452,00 Euro |

| Eink. mit 1/5 Abfindung | 52.000,00 Euro |

| ESt auf Eink. + 1/5 Abfindung | 12.930,00 Euro |

| ESt auf 1/5 Abfindung | 4.478,00 Euro |

| ESt auf volle Abfindung | 22.390,00 Euro |

| Bei Einkommen | 100.000,00 Euro |

| ESt ohne Fünftelreg. | 33.036,00 Euro |

| ESt mit Fünftelreg. | 30.842,00 Euro |

| ESt.-Erparnis | 2194,00 Euro |

Modifikationen bei der Steuerberechnung unter Anwendung der Fünftelregelung ergeben sich, wenn das verbleibende zu versteuernde Einkommen negativ ist. Anzumerken ist auch, dass sich durch die Fünftelregelung keine Vergünstigungen ergeben, wenn der Grenzsteuersatz für das verbleibende zu versteuernde Einkommen bereits über dem Spitzensteuersatz liegt.

TOP ▲